Das nächste Jahrzehnt wird eine Revolution im Steuerwesen bringen. Die Blockchain verändert die Spielregeln, aber Europa bewegt sich nicht

03.02.2022Die Euro 2020, die NBA oder das Squid Game mögen die Google Trends für 2021 Hitlisten füllen, aber das vergangene Jahr war von vielen anderen wichtigen Themen im Europäischen Parlament geprägt - auch wenn ich nicht leugne, dass ich manchmal mit meinen Kollegen lieber über die versteckten Bedeutungen des koreanischen Überlebensspiels diskutieren würde. Ich bin jedenfalls froh, dass wir die Gelegenheit hatten, echte Themen anzusprechen, die für die europäische Öffentlichkeit wichtig sind. Die Ergebnisse sind es wert.

Es geht also um Geld, oder besser gesagt um Steuern. Das Wort „Steuern“ ist nicht gerade sexy, aber ohne sinnvolle Geldeinhebung könnte der Staat kaum funktionieren ‚ und bei meiner Arbeit in den Ausschüssen CONT (Haushaltskontrolle) und FISC (Fiskalische Angelegenheiten) gehört dieses Thema ohne Übertreibung zum täglichen Brot.

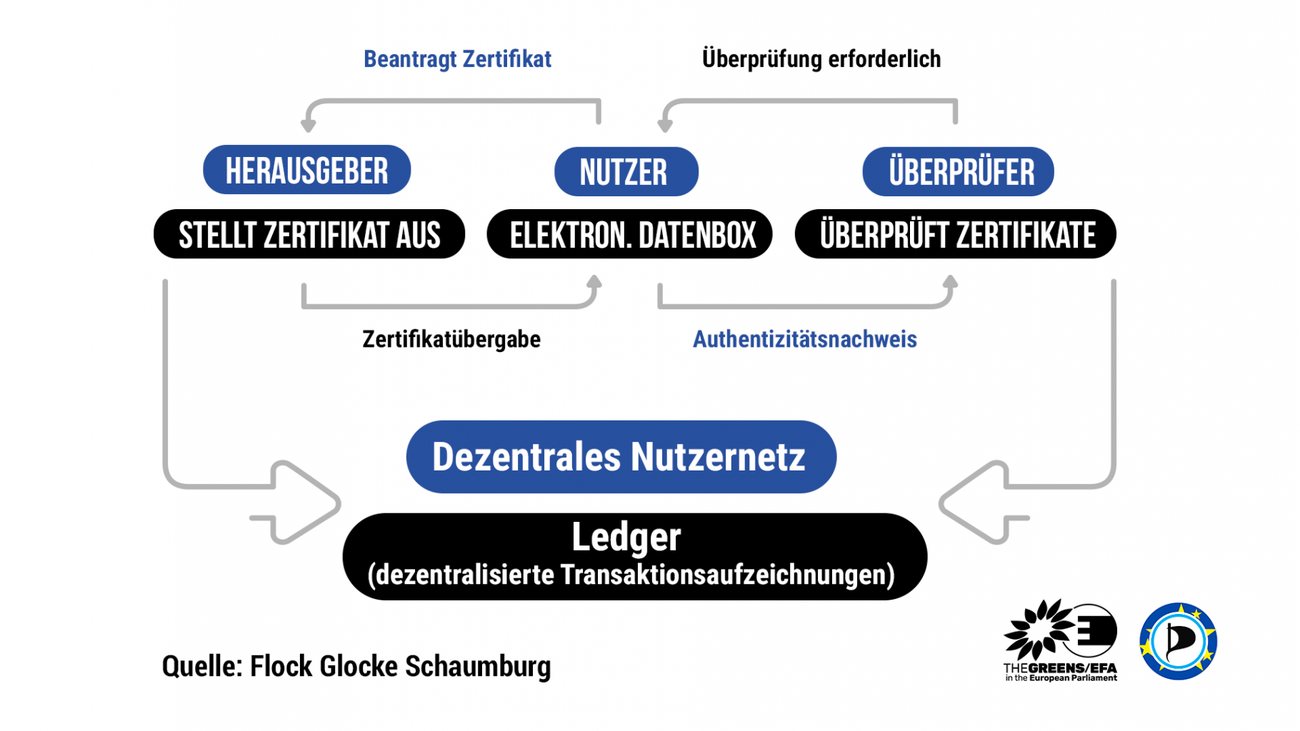

Digitalisierung, Dezentralisierung = die Zukunft

Auch wenn der Begriff „Steuer“ sicher keine Begeisterungsstürme auslöst, so ist der Bereich der Steuerpolitik mittlerweile mit Veränderungen und neuen Ansätzen – vor allem in Kombination mit Begriffen wie „Blockchain“ oder „Krypto“ übersättigt. Die Herausforderung für die europäische Gesetzgebung besteht darin, nicht nur für eine gerechte Steuererhebung zu sorgen und zu verhindern, dass sich große Unternehmen ihrer Pflicht der Entrichtung von Steuern entziehen, sondern auch ein Umfeld zu schaffen, das Innovationen und eine effizientere Verwaltung begünstigt. Diese Überlegung hat beispielsweise zur Gründung des Innovations-Hubs geführt, der mit europäischen Mitteln unterstützt wird und die Entwicklung neuer Kryptotechnologien durch den Austausch von Know-how und einen lockereren Rechtsrahmen erleichtert.

Was könnte das bringen? Zum Beispiel eine einfachere Überprüfung von Verträgen und Steuerunterlagen, mehr Sicherheit für Gesundheitsdaten oder andere Dinge, die Zeit und Steuergelder sparen – alles natürlich digital, dezentral und ohne die Notwendigkeit eines zentralen Speichers. Wenn Sie mehr dazu hören möchten, empfehle ich die Aufzeichnung unserer Ausschusssitzung, in der wir letztes Jahr mit Experten für Digitalisierung und Steuersysteme darüber gesprochen haben, wie das Europäische Parlament und andere Institutionen dem technologischen Fortschritt entgegenkommen können.

Ausrichtung auf Giganten

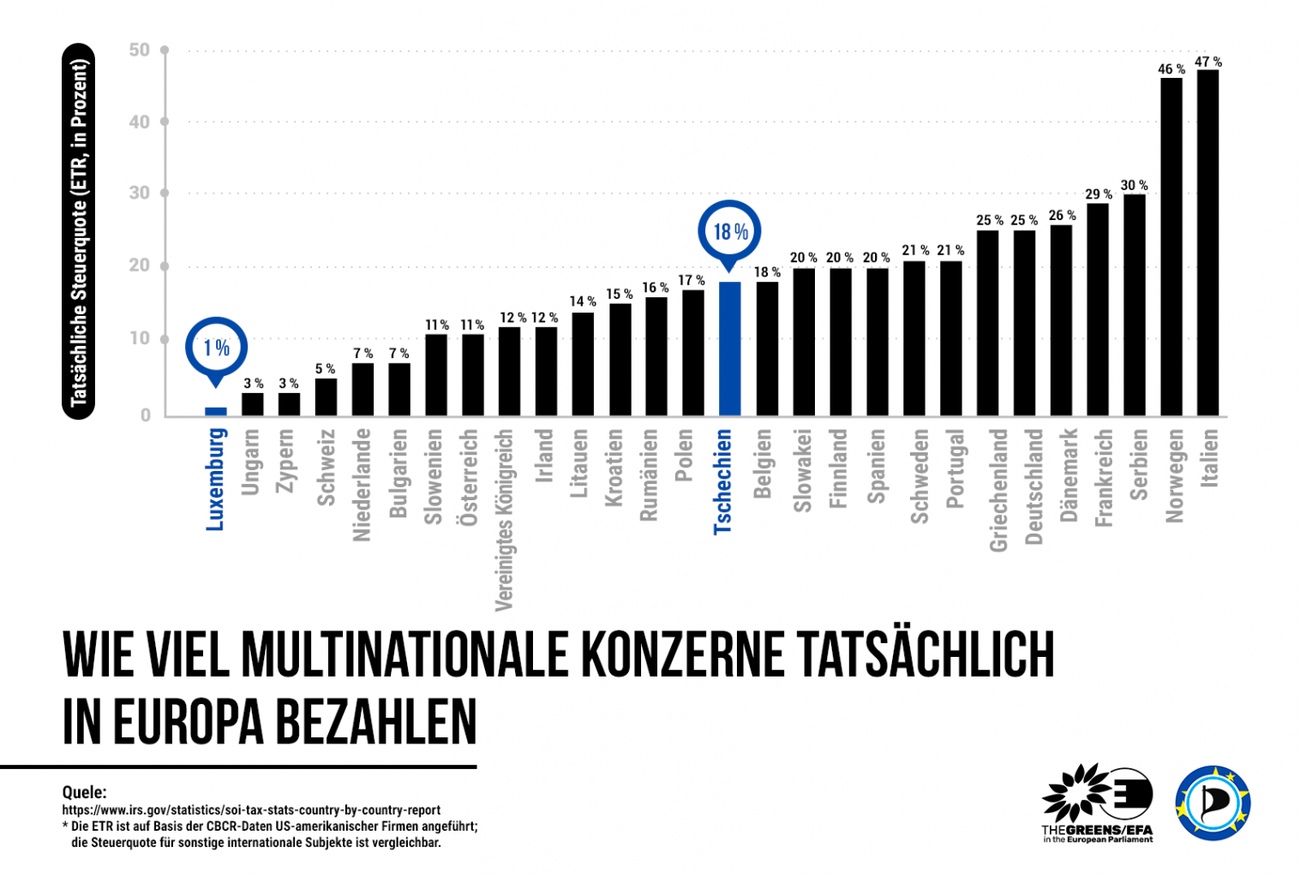

So interessant und notwendig sie auch sein mögen, Blockchain-Innovationen im Steuerbereich stecken noch in den Kinderschuhen. Die wichtigsten Entwicklungen im vergangenen Jahr betrafen jedoch die Besteuerung und die Transparenz der sog. multinationalen Konzerne. Die Änderungen, an denen wir mit den Kollegen aus dem Europäischen Parlament aktiv beteiligt waren, waren schließlich so revolutionär, dass die britische Denkfabrik Tax Justice Network – die u. a. den Umfang der Steuerhinterziehungen für jedes Land [beobachtet] – 2021 als jenes Jahr bezeichnete, in dem die „Flut gestiegen ist“ im Kampf für Steuergerechtigkeit.

Und was genau hat sich geändert? Nicht wenig! Nach vielen Jahren ist es uns trotz des Widerwillens der Regierung Babiš gelungen, das so genannte öffentliche Country-by-Country Reporting (pCBCR) durchzusetzen. Mit der Verabschiedung des pCBCR im November durch das Europäische Parlament haben die Mitgliedstaaten nun bis spätestens Mitte 2023 Zeit, Rechtsvorschriften zu verabschieden, die große, weltweit tätige Unternehmen dazu verpflichten, ihre Gewinne, Kosten, Verbindungen zu anderen Unternehmen und andere Daten für jedes Land separat offenzulegen.

Ich bin froh, dass auch der Druck von unserer Seite geholfen hat. Bei diesen Kolossen ist Transparenz einfach unerlässlich.

Die Europäische Kommission hat außerdem beschlossen gegen Briefkastenfirmen vorzugehen, die keine wirtschaftliche Tätigkeit ausüben, sondern lediglich als Strohmänner für andere Personen und Unternehmen dienen. Wenn der Vorschlag im Jahr 2022 Erfolg hat, würden solche Unternehmen alle Steuervorteile verlieren und müssten in einem europaweiten Register aufgeführt werden, was den Steuerbehörden aller Mitgliedstaaten eine Menge Arbeit abnehmen würde. Eine einfachere, schnellere und vor allem effektivere Kommunikation zwischen den nationalen Institutionen ist nicht zuletzt für die Bekämpfung von Steuerhinterziehung von entscheidender Bedeutung, weshalb die „Unshell“-Initiative sicherlich zu begrüßen ist. Aus tschechischer Sicht ist dies eindeutig ein Schritt in die richtige Richtung, denn jüngsten Informationen zufolge wurden diese in Zypern oder anderswo registrierten Briefkastenfirmen auch von einer Reihe tschechischer Politiker missbraucht.

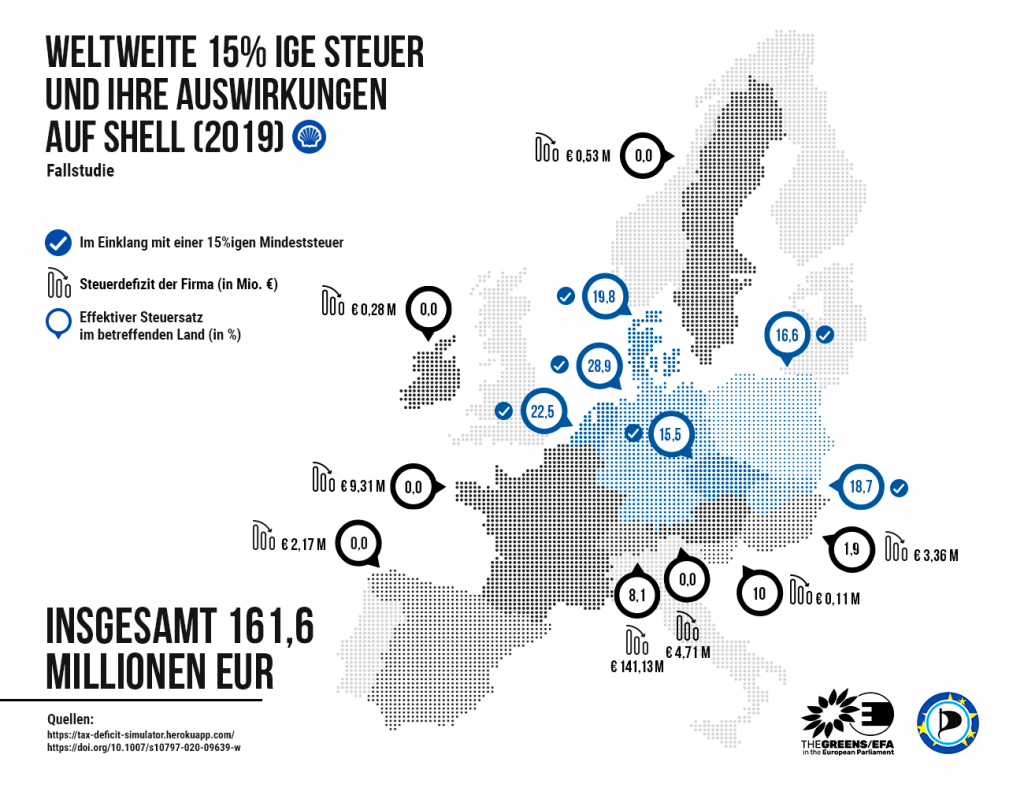

Aber das Wichtigste ist aber etwas anderes: die Verabschiedung einer globalen Mindestkörperschaftssteuer, die im Oktober von einer OECD-Arbeitsgruppe endgültig abgelehnt wurde. Wie groß das Problem des weltweiten „Wettlaufs nach unten“ bei denUnternehmenssteuersätzen ist, habe ich bereits im Jahr 2020 beschrieben – und wir haben dem Thema letztes Jahr sogar einen ganzen Bereich gewidmet https://spravedlivedane.cz/.

Glücklicherweise wird mit dem neuen Mindestsatz eines der Hauptprobleme beseitigt. Multinationale Unternehmen mit einem Umsatz von mehr als 750 Millionen Euro, die dem Mindeststeuersatz unterliegen sollen, verlieren nämlich die Möglichkeit, ihre Gewinne in Steueroasen zu „parken“ – und das ist eine gute Nachricht, nicht nur, weil es normal ist, Steuern zu zahlen, sondern auch, weil selbst diese relativ niedrige Steuer bis zu 150 Milliarden Dollar in die Staatshaushalte spülen könnte.

Wie soll das konkret geschehen? Das Prinzip ist eigentlich ganz einfach: Das Land, in dem die Muttergesellschaft des Konzerns ihren Sitz hat, kann den Rest der nicht verbrauchten Mittel „nachversteuern“, bzw. von der lokalen Firma verlangen, den Fehlbetrag auf 15 % des Gewinns auszugleichen.

Neues Jahr, anderes Europa, gleiche Probleme

Natürlich bedeutet eine „Verabschiedung“ nicht, dass nun die Unternehmen über Nacht die 15%ige Steuer tatsächlich an das Finanzamt abführen müssen. Wie auch bei dem pCBCR müssen die Regierungen das genehmigte Abkommen zunächst in ihren nationalen Rechtsrahmen aufnehmen. Bei uns wird diese schwierige Aufgabe zunächst auf europäischer Ebene in Angriff genommen, damit die Anwendung der Mindeststeuer nicht im gesamten europäischen Binnenmarkt unter die Räder kommt – eine Aufgabe, mit der derzeit die Europäische Kommission betraut ist.

Mit etwas Glück könnte dies jedoch relativ schnell geschehen, da es seit dem letzten Jahr einen bedeutenden Wechsel an der Spitze der europäischen Institutionen gegeben hat: Der Vorschlag wird unter der französischen Präsidentschaft diskutiert werden. Und der Elysée-Palast hat mit Blick auf die bevorstehenden Präsidentschaftswahlen ein großes Interesse daran, zu zeigen, dass Paris immer noch eine starke Stimme in Europa hat. So sollen laut Präsident Emmanuel Macron im Frühjahr 2022 konkrete Texte vorliegen.

Bis hierher habe ich das Szenarium, in die uns das Jahr 2021 erfolgreich geführt hat, doch recht vielversprechend dargestellt. Abschließend kann ich mir jedoch eine gewisse Skepsis nicht verwehren. Die Probleme des Funktionierens der EU kommen allerdings wie ein Bumerang immer wieder auf uns, oder besser gesagt auf die französische Präsidentschaft, zurück. In Steuerfragen entscheidet Europa nämlich nach dem Einstimmigkeitsprinzip – das heißt, alle Mitgliedstaaten müssen dem Rat der Europäischen Union* zustimmen. Damit kann sich die Situation vom letzten Sommer wiederholen, als die Länder, die von der derzeitigen Misere profitieren (in der Regel Steuerparadiese und Länder mit sehr niedrigen Steuersätzen wie Luxemburg, die Niederlande oder Ungarn), mit einem Veto gegen das Abkommen drohten und damit den Inhalt des Vorschlags „verwässerten“. So war es auch bei der Verabschiedung des OECD-Abkommens – also des Textes, den die Europäische Kommission nun ineuropäisches Recht „gießt“. Das gleiche Szenario droht uns jetzt im EU-Rat.

*Bzw. in seiner ECOFIN-Konfiguration und damit der Vorschlag genehmigt werden kann, muss er von den Finanzministern der Mitgliedstaaten des Rates der EU und dem Europäischen Parlament gebilligt werden.

Ein solches Ergebnis wäre natürlich enttäuschend für alle, die sich in den letzten Jahren für mehr Steuergerechtigkeit eingesetzt haben. Die Kollegen meiner Heimatfraktion Die Grünen/Europäische Freie Allianz im Europäischen Parlament, mit denen ich in den letzten Jahren oft im Bereich der internationalen Besteuerung zusammengearbeitet habe, sind der Meinung, dass, wenn es deneuropäischen Steuerparadiesen gelingt, den Vorschlag für eine Mindeststeuer zu unterlaufen, „die ehrgeizigeren Mitgliedstaaten ihre Zusammenarbeit vertiefen und gemeinsam handeln sollten“. Und ich hoffe aufrichtig, dass Tschechien einer dieser Staaten sein wird, wenn dies geschieht.

Sie können aber darauf wetten, dass die Änderungen am Steuersystem nicht mit der Einführung der globalen Mindeststeuer enden - und auch nicht enden sollten. Bei den zahlreichen Probleme mit der Art und Weise, wie wir öffentliche Gelder sammeln und verwalten, wäre es in der Tat traurig, würden wir uns mit nur wenigen, wenn auch bedeutenden, Änderungen zufrieden zu geben.